2014-08-06 09:58:00

Άρης Οικονόμου

Η εποχή έφτασε στο τέλος της, με το κραχ να είναι νομοτελειακό – ενώ όσο πιο πολύ καθυστερήσει ο επιθανάτιος «ρόγχος», τόσο πιο επώδυνα θα είναι τα αποτελέσματα για την παγκόσμια οικονομία, καθώς επίσης για την ειρήνη

.

«Για πρώτη φορά μετά το 1917 το 10% του πληθυσμού εισπράττει περισσότερο από το 50% του συνολικού ΑΕΠ των Η.Π.Α. – ενώ το 0,01% περίπου το 4,5% του ΑΕΠ. Προφανώς λοιπόν έχουμε το 99,9% του πληθυσμού εναντίον του 0,1% – μία ανισότητα η οποία παρατηρήθηκε στις Η.Π.Α. τελευταία το 1928, λίγο πριν από την κατάρρευση των χρηματιστηρίων και τη Μεγάλη Ύφεση που ακολούθησε.

Η αλλαγή αυτού του γεγονότος, η καταπολέμηση καλύτερα της συγκεκριμένης παθογένειας του καπιταλισμού, έγινε εφικτή μόνο με την κήρυξη του 2ου παγκοσμίου Πολέμου – ενώ διήρκεσε από το 1940 έως το 1980, με την πρώτη «αλλαγή παραδείγματος» να εμφανίζεται μετά το 1970, εντεινόμενη την εποχή της που «κατέλαβε την εξουσία» ο νεοφιλελευθερισμός (Reagan, Thatcher).

Ειδικότερα, από το 1946 έως το 1963, ο ανώτατος φορολογικός συντελεστής για εισοδήματα που ξεπερνούσαν τα (σημερινά) 2,5 εκ. $ ήταν 91% – ενώ μέχρι την προεδρία του R. Reagan διατηρήθηκε στο 70% (προφανώς αναφερόμαστε σε φορολογία εισοδημάτων και όχι ακίνητης περιουσίας ή καταθέσεων, όπου πρόκειται για δημεύσεις).

Σήμερα όμως, οι υπερβολικά πλούσιοι ουσιαστικά δεν φορολογούνται – αφού έχουν τη δυνατότητα να φοροαποφεύγουν νόμιμα, με διάφορους τρόπους. Ο ανώτατος δε φορολογικός συντελεστής του 36,9% επιβάλλεται από ένα σχετικά χαμηλό ύψος εισοδημάτων – της τάξης των 400.000 $. Όπως είπε ο W.Buffett, η γραμματέας του, με μισθό μερικών δεκάδων χιλιάδων δολαρίων, πληρώνει υψηλότερους φόρους, σχετικά με τον ίδιο – τα ετήσια εισοδήματα του οποίου είναι μερικές εκατοντάδες εκατομμύρια.

Ολοκληρώνοντας, υπάρχουν δύο ακόμη σημεία, όσον αφορά τις εισοδηματικές ανισότητες, τα οποία θα έπρεπε να αναφέρει κανείς. Το πρώτο είναι η παγκοσμιοποίηση, η οποία είχε σαν αποτέλεσμα τη μείωση των πραγματικών αμοιβών των εργαζομένων με μέση ειδίκευση – για λόγους ανταγωνιστικότητας, με τις αναπτυσσόμενες οικονομίες, με κυριότερο συνήγορο στην Ευρώπη τη Γερμανία.

Το δεύτερο είναι η εκρηκτική αύξηση των αμοιβών των ανώτατων διοικητικών στελεχών των επιχειρήσεων. Το 1970 ένας διευθύνων σύμβουλος (CEO) κέρδιζε 39 φορές περισσότερα από το μέσο εργαζόμενο – το 1999 κέρδιζε 1.045 φορές περισσότερα, ενώ σήμερα 1.100 φορές (48,6 εκ. $ ετήσια, κατά μέσον όρο)«. (Β. Βιλιάρδος).

ΆρθροΤις τελευταίες δεκαετίες, ιδίως μετά την επίσημη άνοδο του νεοφιλελευθερισμού «στο θρόνο της Δύσης», αυξήθηκε με έντονο ρυθμό η «χρηματιστικοποίηση» της Οικονομίας – με την έννοια της διόγκωσης του χρηματοπιστωτικού τομέα, καθώς επίσης της κατάκτησης της πρώτης θέσης, εκ μέρους της χρηματοπιστωτικής βιομηχανίας. Σταδιακά δε όλοι οι υπόλοιποι κλάδοι της Οικονομίας αναγκάσθηκαν να «υποταχθούν» στη χρηματοπιστωτική λογική – με την οποία ουσιαστικά κερδίζονται χρήματα, χωρίς να παράγεται κανένα έργο.

Η εξέλιξη αυτή, παρά την αύξηση του βιοτικού επιπέδου που υποσχόταν, αδυνάτισε σε μεγάλο βαθμό την Οικονομία – κυρίως λόγω της μείωσης των επενδύσεων σε πάγια περιουσιακά στοιχεία, στην πραγματική οικονομία δηλαδή, καθώς επίσης λόγω της δυναμικής της υπερχρέωσης που προκάλεσε, σε συνολικό επίπεδο.

Ένα επόμενο χαρακτηριστικά στοιχεία της «χρηματιστικοποίησης» της Οικονομίας ήταν η απορρύθμιση των χρηματαγορών, ειδικά μετά την κατάργηση του νόμου Glass-Steagall το 1999 από τον πρόεδρο Κλίντον – νόμος που υιοθετήθηκε το 1932 και 1933, μετά την κατάρρευση των χρηματιστηρίων.

Επί πλέον χαρακτηριστικά στοιχεία είναι η ανεξέλεγκτη παγκοσμιοποίηση των χρηματαγορών, η εκρηκτική διάδοση νέων χρηματοπιστωτικών εργαλείων (όπλα μαζικής καταστροφής), η ραγδαία άνοδος των θεσμικών επενδυτών, των επενδυτικών τραπεζών και των κερδοσκοπικών κεφαλαίων (Hedge Funds), η δραματική αύξηση των καταναλωτικών και λοιπών δανείων προς τα νοικοκυριά, καθώς επίσης η ανεύθυνη υπερχρέωση των κρατών.

.

ΗΠΑ – η εξέλιξη του χρέους της χώρας από το 1980 έως σήμερα. Υπολογίζεται στα $17,5 τρις (παραπάνω από το ΑΕΠ της χώρας, περί τα $16,7 τρις – στοιχεία 2013/ΔΝΤ).

.

Στο παραπάνω γράφημα φαίνεται η εξέλιξη του αμερικανικού χρέους μετά το 1980 – ενώ αντίστοιχη ήταν και η αύξηση του δημοσίου χρέους πολλών άλλων κρατών.

Η χρηματοπιστωτική περιουσίαΤο πλέον σημαντικό όλων είναι βέβαια το ότι, η τεράστια αύξηση της χρηματοπιστωτικής περιουσίας δεν συνοδεύτηκε από μία ανάλογη ανάπτυξη του τομέα των αγαθών και υπηρεσιών – της πραγματικής οικονομίας, όπως συχνά αποκαλείται.

Επειδή όμως σε μία Οικονομία η χρηματοπιστωτική περιουσία του ενός είναι υποχρεωτικά και πάντοτε ίση με τις χρηματοπιστωτικές υποχρεώσεις του άλλου, η «χρηματιστικοποίηση» προκάλεσε μία διαστρέβλωση – την οποία θα χαρακτηρίζαμε ως μία δραματική επέκταση των Ισολογισμών. Δηλαδή, μία διόγκωση ή ένα φούσκωμα των περιουσιακών στοιχείων, καθώς επίσης των χρεών – τα οποία όμως πολύ συχνά δεν είναι «ανακτήσιμα».

Αδυνατούν δηλαδή να εξοφληθούν, πόσο μάλλον να πληρωθούν εμπρόθεσμα – οπότε, απέναντι στις πραγματικές αξίες των περιουσιακών στοιχείων στην μία πλευρά του Ισολογισμού, έχουμε πλασματικές απαιτήσεις στην άλλη. Μία σαφέστερη εικόνα της τεράστιας αύξησης του χρηματοπιστωτικού κεφαλαίου, σε σχέση με το ΑΕΠ, δίνει το γράφημα που ακολουθεί.

.

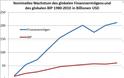

Η εξέλιξη του μεγέθους του χρηματοπιστωτικού κλάδου (μπλε) και του ΑΕΠ (κόκκινο).

.

Στο γράφημα η μπλε γραμμή απεικονίζει την ονομαστική αύξηση των χρηματοπιστωτικών περιουσιακών στοιχείων παγκοσμίως, ενώ η κόκκινη το παγκόσμιο ΑΕΠ, μεταξύ των ετών 1980 και 2010, σε τρις $ – όπου φαίνεται η τεράστια απόκλιση μεταξύ τους.

Η βραχυπρόθεσμη αντιμετώπιση της οικονομίαςΈνα πολύ σημαντικό χαρακτηριστικό της «χρηματιστικοποίησης» ήταν ο προσανατολισμός προς τις όσο το δυνατόν μεγαλύτερες αποδόσεις, για τους μετόχους των επιχειρήσεων (Shareholder-Value) – εις βάρος νομοτελειακά των ίδιων των εταιρειών.

Κάτι αντίστοιχο παρατηρήθηκε και στα κράτη, όπου το τρέχων βιοτικό επίπεδο των Πολιτών τους (μετόχων), αυξανόταν εις βάρος του κράτους (επιχείρησης) – με αποτέλεσμα να υπερχρεωθούν, «ληστεύοντας» κατά κάποιον τρόπο τις επόμενες γενιές, εάν βέβαια επιλυθεί ειρηνικά η κρίση.

Συνεχίζοντας, τα κέρδη από τις αυξήσεις των τιμών των μετοχών θεωρήθηκαν σημαντικότερα από τις πραγματικές αποδόσεις των επιχειρήσεων – από τα μερίσματα ή\και από την κερδοφορία τους. Στα πλαίσια αυτά, η μακροπρόθεσμη, διαχρονική και σταθερή αποδοτικότητα των εταιρειών, θυσιάστηκε προς όφελος των βραχυπρόθεσμων χρηματοπιστωτικών στοιχείων – καθώς επίσης της εφήμερης μεγιστοποίησης των κερδών.

Την ίδια στιγμή, η διαρκώς αυξανόμενη κερδοσκοπία οδήγησε σε μεγάλες διακυμάνσεις των τιμών των μετοχών, σε τακτικά επαναλαμβανόμενες, όλο και συχνότερες χρηματοπιστωτικές κρίσεις, καθώς επίσης σε ένα πολύ ασταθές οικονομικό περιβάλλον.

Οι πληρωμές όλο και υψηλότερων μερισμάτων, οι επαναγορές μετοχών, καθώς επίσης οι χρηματοπιστωτικές επενδύσεις απέκτησαν πολύ μεγαλύτερη σημασία, σε σχέση με τις φυσικές επενδύσεις – όπως, για παράδειγμα, στην παραγωγή προϊόντων, στην έρευνα κοκ.

Η αιτία ήταν το ότι, αφενός μεν οι διακυμάνσεις των τιμών, αφετέρου ο προσανατολισμός προς τις όσο το δυνατόν μεγαλύτερες αποδόσεις για τους μετόχους των επιχειρήσεων (Shareholder-Value), καθιστούσαν τις φυσικές επενδύσεις στις εταιρείες, από την πλευρά της προσφοράς, μη ελκυστικές.

Ταυτόχρονα, οι επενδύσεις στον υπόλοιπο πλανήτη, οι οποίες ήταν φθηνότερες, έγιναν πολύ πιο εύκολες – μέσω της απελευθέρωσης των χρηματαγορών, καθώς επίσης της τεχνολογικής ανάπτυξης. Η πολιτική των υψηλών βασικών επιτοκίων δε των κεντρικών τραπεζών, προσέφερε ένα ακόμη (αντι)κίνητρο – αφού έκανε πιο ελκυστικές τις βραχυπρόθεσμες χρηματοπιστωτικές τοποθετήσεις, σχετικά με τις μακροπρόθεσμες επενδύσεις στην πραγματική οικονομία.

Εκτός από τους παραπάνω παράγοντες, οι οποίοι ήταν εναντίον των επενδύσεων στην πραγματική οικονομία, υπήρχαν επίσης παράγοντες, οι οποίοι συνηγορούσαν υπέρ της μετάθεσης των δραστηριοτήτων στο χρηματοπιστωτικό τομέα.

Για παράδειγμα, η αλλαγή πορείας της πολιτικής επιτοκίων των κεντρικών τραπεζών τη δεκαετία του 1970 – αφού έκτοτε τα επιτόκια ξεπερνούν το συνολικό ρυθμό ανάπτυξης, με αποτέλεσμα οι επενδύσεις των παραγωγικών επιχειρήσεων, οι οποίες χρηματοδοτούνται με δάνεια, να είναι λιγότερο αποδοτικές, σε σχέση με αυτές στο χρηματοπιστωτικό τομέα.

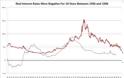

Αντίθετα, μετά τη Μεγάλη Ύφεση του 1929, τα πραγματικά επιτόκια διατηρούνταν πάντοτε αρνητικά (γράφημα) – έτσι ώστε να διευκολύνονται οι επενδύσεις στην παραγωγική βιομηχανία, εις βάρος της χρηματοπιστωτικής.

.

Η εξέλιξη των πραγματικών επιτοκίων (κόκκινο) και η αντίστοιχη πορεία του πληθωρισμού.

.

Ο ρυθμός ανάπτυξης άλλωστε είναι ένα πολύ καλό μέτρο του μέσου τοκισμού μίας επένδυσης, σε πραγματικό κεφάλαιο.

Η αναδιανομήΠολύ στενά συνδεδεμένη με τη «χρηματιστικοποίηση», είναι μία επόμενη «τάση» της νεοφιλελεύθερης εποχής – η «ανακατανομή» της εργασίας στο κεφάλαιο, καθώς επίσης εντός του προς διανομή εισοδήματος, από τους φτωχούς στους πλούσιους. Το σημαντικότερο στοιχείο εδώ ήταν το γεγονός ότι, τα εισοδήματα των εργαζομένων έπαψαν να συμβαδίζουν με την αύξηση της παραγωγικότητας τους.

Η «τάση» αυτή είχε σαν αποτέλεσμα τη ραγδαία μείωση του μεριδίου των εισοδημάτων των μαζών, σε σχέση με το εθνικό εισόδημα, σε όλες τις βιομηχανικές χώρες – με την αντίστοιχη αύξηση του μεριδίου των κεφαλαιακών εισοδημάτων. Απλούστερα, το εισόδημα από την εργασία μειώθηκε δραματικά, ενώ το εισόδημα του κεφαλαίου αυξήθηκε ανάλογα – οπότε οι εργαζόμενοι έγιναν φτωχότεροι και οι κάτοχοι κεφαλαίων πλουσιότεροι.

Ταυτόχρονα, τα έσοδα από την εργασία των υψηλότερων εισοδηματικών τάξεων αυξήθηκαν, ενώ αυτά των χαμηλότερων μειώθηκαν σε όλες τις βιομηχανικές χώρες – όπου όμως τα αυξανόμενα έσοδα του κεφαλαίου ή των ανώτερων εισοδηματικών τάξεων δεν επενδύθηκαν, αφενός λόγω της μειωμένης κατανάλωσης και ζήτησης (κυρίως επειδή οι φτωχοί, οι οποίοι καταναλώνουν όλο το εισόδημα τους, έγιναν φτωχότεροι), αφετέρου λόγω του κορεσμού, όσον αφορά την κάλυψη των αναγκών των πλουσίων.

Η παραπάνω διαστρέβλωση είχε σαν αποτέλεσμα να οδηγηθούν τεράστια ποσά στις διεθνείς χρηματαγορές. Έτσι δημιουργήθηκαν απίστευτα μεγάλα κερδοσκοπικά κεφάλαια, τα οποία μετέτρεψαν τις χρηματαγορές σε καζίνο – γεγονός που οφείλεται στην αναδιανομή των χρημάτων από τους φτωχούς στους πλούσιους και από την εργασία στο κεφάλαιο, την οποία δρομολόγησε ο νεοφιλελευθερισμός.

.

Η πραγματική οικονομία Όλες οι παραπάνω κύριες συνισταμένες του νεοφιλελευθερισμού, είχαν πολύ σημαντικά επακόλουθα στην επενδυτική συμπεριφορά των επιχειρήσεων. Οι «πτυχές» δε αυτές από την πλευρά της προσφοράς ολοκληρώθηκαν, κατά τη διάρκεια της μεγαλύτερης ίσως ιστορικά αναδιανομής εισοδημάτων, η οποία έλαβε χώρα στη νεοφιλελεύθερη εποχή, από την πλευρά της ζήτησης.

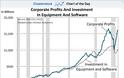

Ειδικότερα, λόγω της «χρηματιστικοποίησης», καθώς επίσης της διατήρησης των μισθών σε χαμηλότερα επίπεδα, συγκριτικά με την παραγωγικότητα των εργαζομένων (οι πραγματικοί μισθοί, αφαιρουμένου του πληθωρισμού, μειώθηκαν σε πολλές χώρες), οι επενδύσεις περιορίσθηκαν, σε σχέση με τα κέρδη, στις βιομηχανικές χώρες (γράφημα).

.

Η εξέλιξη των κερδών των μεγάλων επιχειρήσεων (μπλε γραμμή) σε σχέση με τις επενδύσεις σε εξοπλισμό και λογισμικό (γκρι γραμμή). Οι γκρίζες επιφάνειες αντιπροσωπεύουν περιόδους ύφεσης.

.

Παράλληλα, η αναδιανομή οδήγησε στην αύξηση των χρεών των νοικοκυριών – αφού σε πολλές χώρες, όπως στις Η.Π.Α., τα στάσιμα εισοδήματα της πλειοψηφίας του πληθυσμού «εξισορροπήθηκαν» με τη λήψη δανείων, ειδικά λόγω της σκόπιμης ώθησης των ανθρώπων προς τον καταναλωτισμό.

Ο επί πιστώσει όμως καταναλωτισμός έφτασε κάποια στιγμή στα όρια του, οι οφειλέτες αδυνατούσαν να εξοφλήσουν τα δάνεια τους, οι τράπεζες βυθίστηκαν στις επισφάλειες, τα κράτη τις διέσωσαν και τα ίδια υπερχρεώθηκαν.

Την ίδια στιγμή οι τράπεζες αδυνατούσαν να δανείσουν τις επιχειρήσεις, οι οποίες δεν μπορούσαν ως εκ τούτου να επενδύσουν – πόσο μάλλον όταν η ζήτηση εκ μέρους των καταναλωτών περιορίσθηκε δραστικά. Όλα αυτά οδήγησαν στη μείωση του ΑΕΠ, στον αντίστοιχο περιορισμό των δημοσίων εσόδων, σε ελλείμματα τους προϋπολογισμούς των κρατών, τα οποία εκβάλλουν νομοτελειακά στα χρέη κοκ.

.

ΣυμπέρασμαΌλοι οι οικονομικοί παράγοντες οδηγήθηκαν σε συνθήκες εκτός ισορροπίας, προς τη μία ή την άλλη κατεύθυνση – ενώ το κενό μεταξύ των εσόδων και των εξόδων αυξάνεται συνεχώς.

Τα προβλήματα που παρουσιάστηκαν από το σπάσιμο της φούσκας των ενυπόθηκων δανείων χαμηλής εξασφάλισης ήταν αναμφίβολα αυτά που πυροδότησαν το κραχ του 2007/2008.

Εν τούτοις, πέντε χρόνια αργότερα τίποτα δεν έχει επιλυθεί – αντίθετα, η κατάσταση έχει επιδεινωθεί σε όλους σχεδόν τους τομείς της οικονομίας των βιομηχανικών χωρών, ενώ έχει «μολύνει» και τις αναπτυσσόμενες οικονομίες.

Βρισκόμαστε λοιπόν πριν από το σημείο μηδέν – πριν από την ολοκληρωτική και με πάταγο κατάρρευση του νεοφιλελεύθερου μοντέλου, η οποία είναι μάλλον νομοτελειακή. «Λογικά», οι οικονομικές «διαστρεβλώσεις» αυτού του μεγέθους είναι αδύνατον να «ιαθούν» ειρηνικά – ενώ όσο πιο πολύ μεταφέρονται οι αποφάσεις στο μέλλον, τόσο πιο επικίνδυνες γίνονται οι παρενέργειες τους.

.

Άρης Οικονόμου, Senior Analyst (finance & markets)

© Copyright 2014 — Analyst.gr. Απαγορεύεται η μερική ή ολική αναδημοσίευση / αναπαραγωγή περιεχομένων του παρόντος website με οποιοδήποτε τρόπο χωρίς προηγούμενη έγγραφη άδεια των εκδοτών.

InfoGnomon

Η εποχή έφτασε στο τέλος της, με το κραχ να είναι νομοτελειακό – ενώ όσο πιο πολύ καθυστερήσει ο επιθανάτιος «ρόγχος», τόσο πιο επώδυνα θα είναι τα αποτελέσματα για την παγκόσμια οικονομία, καθώς επίσης για την ειρήνη

.

«Για πρώτη φορά μετά το 1917 το 10% του πληθυσμού εισπράττει περισσότερο από το 50% του συνολικού ΑΕΠ των Η.Π.Α. – ενώ το 0,01% περίπου το 4,5% του ΑΕΠ. Προφανώς λοιπόν έχουμε το 99,9% του πληθυσμού εναντίον του 0,1% – μία ανισότητα η οποία παρατηρήθηκε στις Η.Π.Α. τελευταία το 1928, λίγο πριν από την κατάρρευση των χρηματιστηρίων και τη Μεγάλη Ύφεση που ακολούθησε.

Η αλλαγή αυτού του γεγονότος, η καταπολέμηση καλύτερα της συγκεκριμένης παθογένειας του καπιταλισμού, έγινε εφικτή μόνο με την κήρυξη του 2ου παγκοσμίου Πολέμου – ενώ διήρκεσε από το 1940 έως το 1980, με την πρώτη «αλλαγή παραδείγματος» να εμφανίζεται μετά το 1970, εντεινόμενη την εποχή της που «κατέλαβε την εξουσία» ο νεοφιλελευθερισμός (Reagan, Thatcher).

Ειδικότερα, από το 1946 έως το 1963, ο ανώτατος φορολογικός συντελεστής για εισοδήματα που ξεπερνούσαν τα (σημερινά) 2,5 εκ. $ ήταν 91% – ενώ μέχρι την προεδρία του R. Reagan διατηρήθηκε στο 70% (προφανώς αναφερόμαστε σε φορολογία εισοδημάτων και όχι ακίνητης περιουσίας ή καταθέσεων, όπου πρόκειται για δημεύσεις).

Σήμερα όμως, οι υπερβολικά πλούσιοι ουσιαστικά δεν φορολογούνται – αφού έχουν τη δυνατότητα να φοροαποφεύγουν νόμιμα, με διάφορους τρόπους. Ο ανώτατος δε φορολογικός συντελεστής του 36,9% επιβάλλεται από ένα σχετικά χαμηλό ύψος εισοδημάτων – της τάξης των 400.000 $. Όπως είπε ο W.Buffett, η γραμματέας του, με μισθό μερικών δεκάδων χιλιάδων δολαρίων, πληρώνει υψηλότερους φόρους, σχετικά με τον ίδιο – τα ετήσια εισοδήματα του οποίου είναι μερικές εκατοντάδες εκατομμύρια.

Ολοκληρώνοντας, υπάρχουν δύο ακόμη σημεία, όσον αφορά τις εισοδηματικές ανισότητες, τα οποία θα έπρεπε να αναφέρει κανείς. Το πρώτο είναι η παγκοσμιοποίηση, η οποία είχε σαν αποτέλεσμα τη μείωση των πραγματικών αμοιβών των εργαζομένων με μέση ειδίκευση – για λόγους ανταγωνιστικότητας, με τις αναπτυσσόμενες οικονομίες, με κυριότερο συνήγορο στην Ευρώπη τη Γερμανία.

Το δεύτερο είναι η εκρηκτική αύξηση των αμοιβών των ανώτατων διοικητικών στελεχών των επιχειρήσεων. Το 1970 ένας διευθύνων σύμβουλος (CEO) κέρδιζε 39 φορές περισσότερα από το μέσο εργαζόμενο – το 1999 κέρδιζε 1.045 φορές περισσότερα, ενώ σήμερα 1.100 φορές (48,6 εκ. $ ετήσια, κατά μέσον όρο)«. (Β. Βιλιάρδος).

ΆρθροΤις τελευταίες δεκαετίες, ιδίως μετά την επίσημη άνοδο του νεοφιλελευθερισμού «στο θρόνο της Δύσης», αυξήθηκε με έντονο ρυθμό η «χρηματιστικοποίηση» της Οικονομίας – με την έννοια της διόγκωσης του χρηματοπιστωτικού τομέα, καθώς επίσης της κατάκτησης της πρώτης θέσης, εκ μέρους της χρηματοπιστωτικής βιομηχανίας. Σταδιακά δε όλοι οι υπόλοιποι κλάδοι της Οικονομίας αναγκάσθηκαν να «υποταχθούν» στη χρηματοπιστωτική λογική – με την οποία ουσιαστικά κερδίζονται χρήματα, χωρίς να παράγεται κανένα έργο.

Η εξέλιξη αυτή, παρά την αύξηση του βιοτικού επιπέδου που υποσχόταν, αδυνάτισε σε μεγάλο βαθμό την Οικονομία – κυρίως λόγω της μείωσης των επενδύσεων σε πάγια περιουσιακά στοιχεία, στην πραγματική οικονομία δηλαδή, καθώς επίσης λόγω της δυναμικής της υπερχρέωσης που προκάλεσε, σε συνολικό επίπεδο.

Ένα επόμενο χαρακτηριστικά στοιχεία της «χρηματιστικοποίησης» της Οικονομίας ήταν η απορρύθμιση των χρηματαγορών, ειδικά μετά την κατάργηση του νόμου Glass-Steagall το 1999 από τον πρόεδρο Κλίντον – νόμος που υιοθετήθηκε το 1932 και 1933, μετά την κατάρρευση των χρηματιστηρίων.

Επί πλέον χαρακτηριστικά στοιχεία είναι η ανεξέλεγκτη παγκοσμιοποίηση των χρηματαγορών, η εκρηκτική διάδοση νέων χρηματοπιστωτικών εργαλείων (όπλα μαζικής καταστροφής), η ραγδαία άνοδος των θεσμικών επενδυτών, των επενδυτικών τραπεζών και των κερδοσκοπικών κεφαλαίων (Hedge Funds), η δραματική αύξηση των καταναλωτικών και λοιπών δανείων προς τα νοικοκυριά, καθώς επίσης η ανεύθυνη υπερχρέωση των κρατών.

.

ΗΠΑ – η εξέλιξη του χρέους της χώρας από το 1980 έως σήμερα. Υπολογίζεται στα $17,5 τρις (παραπάνω από το ΑΕΠ της χώρας, περί τα $16,7 τρις – στοιχεία 2013/ΔΝΤ).

.

Στο παραπάνω γράφημα φαίνεται η εξέλιξη του αμερικανικού χρέους μετά το 1980 – ενώ αντίστοιχη ήταν και η αύξηση του δημοσίου χρέους πολλών άλλων κρατών.

Η χρηματοπιστωτική περιουσίαΤο πλέον σημαντικό όλων είναι βέβαια το ότι, η τεράστια αύξηση της χρηματοπιστωτικής περιουσίας δεν συνοδεύτηκε από μία ανάλογη ανάπτυξη του τομέα των αγαθών και υπηρεσιών – της πραγματικής οικονομίας, όπως συχνά αποκαλείται.

Επειδή όμως σε μία Οικονομία η χρηματοπιστωτική περιουσία του ενός είναι υποχρεωτικά και πάντοτε ίση με τις χρηματοπιστωτικές υποχρεώσεις του άλλου, η «χρηματιστικοποίηση» προκάλεσε μία διαστρέβλωση – την οποία θα χαρακτηρίζαμε ως μία δραματική επέκταση των Ισολογισμών. Δηλαδή, μία διόγκωση ή ένα φούσκωμα των περιουσιακών στοιχείων, καθώς επίσης των χρεών – τα οποία όμως πολύ συχνά δεν είναι «ανακτήσιμα».

Αδυνατούν δηλαδή να εξοφληθούν, πόσο μάλλον να πληρωθούν εμπρόθεσμα – οπότε, απέναντι στις πραγματικές αξίες των περιουσιακών στοιχείων στην μία πλευρά του Ισολογισμού, έχουμε πλασματικές απαιτήσεις στην άλλη. Μία σαφέστερη εικόνα της τεράστιας αύξησης του χρηματοπιστωτικού κεφαλαίου, σε σχέση με το ΑΕΠ, δίνει το γράφημα που ακολουθεί.

.

Η εξέλιξη του μεγέθους του χρηματοπιστωτικού κλάδου (μπλε) και του ΑΕΠ (κόκκινο).

.

Στο γράφημα η μπλε γραμμή απεικονίζει την ονομαστική αύξηση των χρηματοπιστωτικών περιουσιακών στοιχείων παγκοσμίως, ενώ η κόκκινη το παγκόσμιο ΑΕΠ, μεταξύ των ετών 1980 και 2010, σε τρις $ – όπου φαίνεται η τεράστια απόκλιση μεταξύ τους.

Η βραχυπρόθεσμη αντιμετώπιση της οικονομίαςΈνα πολύ σημαντικό χαρακτηριστικό της «χρηματιστικοποίησης» ήταν ο προσανατολισμός προς τις όσο το δυνατόν μεγαλύτερες αποδόσεις, για τους μετόχους των επιχειρήσεων (Shareholder-Value) – εις βάρος νομοτελειακά των ίδιων των εταιρειών.

Κάτι αντίστοιχο παρατηρήθηκε και στα κράτη, όπου το τρέχων βιοτικό επίπεδο των Πολιτών τους (μετόχων), αυξανόταν εις βάρος του κράτους (επιχείρησης) – με αποτέλεσμα να υπερχρεωθούν, «ληστεύοντας» κατά κάποιον τρόπο τις επόμενες γενιές, εάν βέβαια επιλυθεί ειρηνικά η κρίση.

Συνεχίζοντας, τα κέρδη από τις αυξήσεις των τιμών των μετοχών θεωρήθηκαν σημαντικότερα από τις πραγματικές αποδόσεις των επιχειρήσεων – από τα μερίσματα ή\και από την κερδοφορία τους. Στα πλαίσια αυτά, η μακροπρόθεσμη, διαχρονική και σταθερή αποδοτικότητα των εταιρειών, θυσιάστηκε προς όφελος των βραχυπρόθεσμων χρηματοπιστωτικών στοιχείων – καθώς επίσης της εφήμερης μεγιστοποίησης των κερδών.

Την ίδια στιγμή, η διαρκώς αυξανόμενη κερδοσκοπία οδήγησε σε μεγάλες διακυμάνσεις των τιμών των μετοχών, σε τακτικά επαναλαμβανόμενες, όλο και συχνότερες χρηματοπιστωτικές κρίσεις, καθώς επίσης σε ένα πολύ ασταθές οικονομικό περιβάλλον.

Οι πληρωμές όλο και υψηλότερων μερισμάτων, οι επαναγορές μετοχών, καθώς επίσης οι χρηματοπιστωτικές επενδύσεις απέκτησαν πολύ μεγαλύτερη σημασία, σε σχέση με τις φυσικές επενδύσεις – όπως, για παράδειγμα, στην παραγωγή προϊόντων, στην έρευνα κοκ.

Η αιτία ήταν το ότι, αφενός μεν οι διακυμάνσεις των τιμών, αφετέρου ο προσανατολισμός προς τις όσο το δυνατόν μεγαλύτερες αποδόσεις για τους μετόχους των επιχειρήσεων (Shareholder-Value), καθιστούσαν τις φυσικές επενδύσεις στις εταιρείες, από την πλευρά της προσφοράς, μη ελκυστικές.

Ταυτόχρονα, οι επενδύσεις στον υπόλοιπο πλανήτη, οι οποίες ήταν φθηνότερες, έγιναν πολύ πιο εύκολες – μέσω της απελευθέρωσης των χρηματαγορών, καθώς επίσης της τεχνολογικής ανάπτυξης. Η πολιτική των υψηλών βασικών επιτοκίων δε των κεντρικών τραπεζών, προσέφερε ένα ακόμη (αντι)κίνητρο – αφού έκανε πιο ελκυστικές τις βραχυπρόθεσμες χρηματοπιστωτικές τοποθετήσεις, σχετικά με τις μακροπρόθεσμες επενδύσεις στην πραγματική οικονομία.

Εκτός από τους παραπάνω παράγοντες, οι οποίοι ήταν εναντίον των επενδύσεων στην πραγματική οικονομία, υπήρχαν επίσης παράγοντες, οι οποίοι συνηγορούσαν υπέρ της μετάθεσης των δραστηριοτήτων στο χρηματοπιστωτικό τομέα.

Για παράδειγμα, η αλλαγή πορείας της πολιτικής επιτοκίων των κεντρικών τραπεζών τη δεκαετία του 1970 – αφού έκτοτε τα επιτόκια ξεπερνούν το συνολικό ρυθμό ανάπτυξης, με αποτέλεσμα οι επενδύσεις των παραγωγικών επιχειρήσεων, οι οποίες χρηματοδοτούνται με δάνεια, να είναι λιγότερο αποδοτικές, σε σχέση με αυτές στο χρηματοπιστωτικό τομέα.

Αντίθετα, μετά τη Μεγάλη Ύφεση του 1929, τα πραγματικά επιτόκια διατηρούνταν πάντοτε αρνητικά (γράφημα) – έτσι ώστε να διευκολύνονται οι επενδύσεις στην παραγωγική βιομηχανία, εις βάρος της χρηματοπιστωτικής.

.

Η εξέλιξη των πραγματικών επιτοκίων (κόκκινο) και η αντίστοιχη πορεία του πληθωρισμού.

.

Ο ρυθμός ανάπτυξης άλλωστε είναι ένα πολύ καλό μέτρο του μέσου τοκισμού μίας επένδυσης, σε πραγματικό κεφάλαιο.

Η αναδιανομήΠολύ στενά συνδεδεμένη με τη «χρηματιστικοποίηση», είναι μία επόμενη «τάση» της νεοφιλελεύθερης εποχής – η «ανακατανομή» της εργασίας στο κεφάλαιο, καθώς επίσης εντός του προς διανομή εισοδήματος, από τους φτωχούς στους πλούσιους. Το σημαντικότερο στοιχείο εδώ ήταν το γεγονός ότι, τα εισοδήματα των εργαζομένων έπαψαν να συμβαδίζουν με την αύξηση της παραγωγικότητας τους.

Η «τάση» αυτή είχε σαν αποτέλεσμα τη ραγδαία μείωση του μεριδίου των εισοδημάτων των μαζών, σε σχέση με το εθνικό εισόδημα, σε όλες τις βιομηχανικές χώρες – με την αντίστοιχη αύξηση του μεριδίου των κεφαλαιακών εισοδημάτων. Απλούστερα, το εισόδημα από την εργασία μειώθηκε δραματικά, ενώ το εισόδημα του κεφαλαίου αυξήθηκε ανάλογα – οπότε οι εργαζόμενοι έγιναν φτωχότεροι και οι κάτοχοι κεφαλαίων πλουσιότεροι.

Ταυτόχρονα, τα έσοδα από την εργασία των υψηλότερων εισοδηματικών τάξεων αυξήθηκαν, ενώ αυτά των χαμηλότερων μειώθηκαν σε όλες τις βιομηχανικές χώρες – όπου όμως τα αυξανόμενα έσοδα του κεφαλαίου ή των ανώτερων εισοδηματικών τάξεων δεν επενδύθηκαν, αφενός λόγω της μειωμένης κατανάλωσης και ζήτησης (κυρίως επειδή οι φτωχοί, οι οποίοι καταναλώνουν όλο το εισόδημα τους, έγιναν φτωχότεροι), αφετέρου λόγω του κορεσμού, όσον αφορά την κάλυψη των αναγκών των πλουσίων.

Η παραπάνω διαστρέβλωση είχε σαν αποτέλεσμα να οδηγηθούν τεράστια ποσά στις διεθνείς χρηματαγορές. Έτσι δημιουργήθηκαν απίστευτα μεγάλα κερδοσκοπικά κεφάλαια, τα οποία μετέτρεψαν τις χρηματαγορές σε καζίνο – γεγονός που οφείλεται στην αναδιανομή των χρημάτων από τους φτωχούς στους πλούσιους και από την εργασία στο κεφάλαιο, την οποία δρομολόγησε ο νεοφιλελευθερισμός.

.

Η πραγματική οικονομία Όλες οι παραπάνω κύριες συνισταμένες του νεοφιλελευθερισμού, είχαν πολύ σημαντικά επακόλουθα στην επενδυτική συμπεριφορά των επιχειρήσεων. Οι «πτυχές» δε αυτές από την πλευρά της προσφοράς ολοκληρώθηκαν, κατά τη διάρκεια της μεγαλύτερης ίσως ιστορικά αναδιανομής εισοδημάτων, η οποία έλαβε χώρα στη νεοφιλελεύθερη εποχή, από την πλευρά της ζήτησης.

Ειδικότερα, λόγω της «χρηματιστικοποίησης», καθώς επίσης της διατήρησης των μισθών σε χαμηλότερα επίπεδα, συγκριτικά με την παραγωγικότητα των εργαζομένων (οι πραγματικοί μισθοί, αφαιρουμένου του πληθωρισμού, μειώθηκαν σε πολλές χώρες), οι επενδύσεις περιορίσθηκαν, σε σχέση με τα κέρδη, στις βιομηχανικές χώρες (γράφημα).

.

Η εξέλιξη των κερδών των μεγάλων επιχειρήσεων (μπλε γραμμή) σε σχέση με τις επενδύσεις σε εξοπλισμό και λογισμικό (γκρι γραμμή). Οι γκρίζες επιφάνειες αντιπροσωπεύουν περιόδους ύφεσης.

.

Παράλληλα, η αναδιανομή οδήγησε στην αύξηση των χρεών των νοικοκυριών – αφού σε πολλές χώρες, όπως στις Η.Π.Α., τα στάσιμα εισοδήματα της πλειοψηφίας του πληθυσμού «εξισορροπήθηκαν» με τη λήψη δανείων, ειδικά λόγω της σκόπιμης ώθησης των ανθρώπων προς τον καταναλωτισμό.

Ο επί πιστώσει όμως καταναλωτισμός έφτασε κάποια στιγμή στα όρια του, οι οφειλέτες αδυνατούσαν να εξοφλήσουν τα δάνεια τους, οι τράπεζες βυθίστηκαν στις επισφάλειες, τα κράτη τις διέσωσαν και τα ίδια υπερχρεώθηκαν.

Την ίδια στιγμή οι τράπεζες αδυνατούσαν να δανείσουν τις επιχειρήσεις, οι οποίες δεν μπορούσαν ως εκ τούτου να επενδύσουν – πόσο μάλλον όταν η ζήτηση εκ μέρους των καταναλωτών περιορίσθηκε δραστικά. Όλα αυτά οδήγησαν στη μείωση του ΑΕΠ, στον αντίστοιχο περιορισμό των δημοσίων εσόδων, σε ελλείμματα τους προϋπολογισμούς των κρατών, τα οποία εκβάλλουν νομοτελειακά στα χρέη κοκ.

.

ΣυμπέρασμαΌλοι οι οικονομικοί παράγοντες οδηγήθηκαν σε συνθήκες εκτός ισορροπίας, προς τη μία ή την άλλη κατεύθυνση – ενώ το κενό μεταξύ των εσόδων και των εξόδων αυξάνεται συνεχώς.

Τα προβλήματα που παρουσιάστηκαν από το σπάσιμο της φούσκας των ενυπόθηκων δανείων χαμηλής εξασφάλισης ήταν αναμφίβολα αυτά που πυροδότησαν το κραχ του 2007/2008.

Εν τούτοις, πέντε χρόνια αργότερα τίποτα δεν έχει επιλυθεί – αντίθετα, η κατάσταση έχει επιδεινωθεί σε όλους σχεδόν τους τομείς της οικονομίας των βιομηχανικών χωρών, ενώ έχει «μολύνει» και τις αναπτυσσόμενες οικονομίες.

Βρισκόμαστε λοιπόν πριν από το σημείο μηδέν – πριν από την ολοκληρωτική και με πάταγο κατάρρευση του νεοφιλελεύθερου μοντέλου, η οποία είναι μάλλον νομοτελειακή. «Λογικά», οι οικονομικές «διαστρεβλώσεις» αυτού του μεγέθους είναι αδύνατον να «ιαθούν» ειρηνικά – ενώ όσο πιο πολύ μεταφέρονται οι αποφάσεις στο μέλλον, τόσο πιο επικίνδυνες γίνονται οι παρενέργειες τους.

.

Άρης Οικονόμου, Senior Analyst (finance & markets)

© Copyright 2014 — Analyst.gr. Απαγορεύεται η μερική ή ολική αναδημοσίευση / αναπαραγωγή περιεχομένων του παρόντος website με οποιοδήποτε τρόπο χωρίς προηγούμενη έγγραφη άδεια των εκδοτών.

InfoGnomon

ΦΩΤΟΓΡΑΦΙΕΣ

ΜΟΙΡΑΣΤΕΙΤΕ

ΔΕΙΤΕ ΑΚΟΜΑ

ΣΧΟΛΙΑΣΤΕ